- المشاركات

- 19,998

- الإقامة

- تركيا

بيانات سوق العمل الأمريكية جاءت لأفضل من التوقعات، معدل البطالة تراجع إلى أدنى مستوى منذ يوليو/تموز 2008 مسجلا 5.9% من 6.1%، بينما تقرير الوظائف يظهر إضافة 248 ألف وظيفة في سبتمبر أيلول وأفضل من التوقعات.

الآن الأسواق ستسعر ان البنك الفيدرالي قد يعجل من رفع سعر الفائدة في وقت أقرب من المتوقع. التوقعات السائدة في الأسواق هو ان البنك قد يرفع سعر الفائدة في النصف الأول من بدلا من نهاية العام المقبل 2015.

على المدى القصير فإن تأثير هذه البيانات يؤكد على الفجوة بين السياسات التي قد\ يتبعها الفيدرالي وبين التي يتبعها البنك المركزي الأوروبي بقيادة ماريو دراغي – رئيس البنك – والذي لم يقدم بالأمس ما كانت الأسواق تريد ان تسمعه، عن تطبيق برامج توسعية تشمل شراء سندات او بالأحرى تطبيق سياسات تخفيف كمي، لكن ذلك لم يمنع من سقوط اليورو امام الدولار الأمريكي بحوالي أكثر من 200 نقطة بعد صدور الاخبار.

الدولار الأمريكي يواصل الصعود امام سلة من العملات والبقاء عند أعلى مستوى منذ أربعة أعوام.

لكن إلى أي مدى ممكن ان تستمر قوة الدولار الأمريكي على هذا النحو؟

هذا يتوقف على مدى رغبة البنك في وجود سعر صرف قوي ولا اعتقد ان البنك يرغب في ذلك من الأساس، لكن مجرد التنويه عن تبني سياسات انكماشية ساهم في تدفق الأموال إلى الولايات المتحدة الأمريكية من جديد وعلى إثر تحسن الرؤية المستقبلية للاقتصاد الأمريكي ككل.

السيد دينيس لوكهارت – رئيس بنك اتلانتا الفيدرالي وعضو لجنة السياسة النقدية بالبنك الاحتياطي الفيدرالي-كان اخر المنضمين إلى تبني وجهة نظر عدم التعجل في رفع سعر الفائدة، وأيضا أعرب عن القلق إزاء وجود سعر صرف دولار مرتفع من شأنه ان يضر بالصادرات الأمريكية.

على الرغم من ان البيانات التي صدرت اليوم كان ذو وقع إيجابي على الدولار الأمريكي، لكن معدل نمو الأجور لم يترفع في سبتمبر أيلول مسجلا 2% من 2.1% وهذه من أحد البيانات التي يهتم بها البنك الفيدرالي في تقييم سوق العمل.

لذا فإن تأثير بيانات سوق العمل سيكون لحظي وعلى المدى القصير، بينما يتوقف مدى استمرار قوة الدولار على عوامل أخرى من ضمنها اجتماع البنك في نهاية الشهر الجاري وكذا بدء موسم الإعلان عن نتائج الاعمال التي ستزيد من وضوح الصورة حول أداء الاقتصاد الأمريكي.

نتائج اعمال فصلية

وبعد البيانات التي صدرت اليوم فإن التركيز سيتحول صوب انتظار نتائج اعمال الشركات الفصلية عن الربع الثالث.

البداية ستكون في الأسبوع المقبل مع اعلان شركة آلكوا (Alcoa) – ثالث أكبر منتج للألومنيوم في العالم-وكذا شركة بيبسي كولا، بينما تأتي الموجة الكبرى من اعلان نتاج الأعمال في الأسبوع التالي مع اعلان حوالي 60 شركة ضمن مؤشر ستاندرد آند بورز عن ارباحهم.

وكان مؤشر ستاندرد آند بورز كان قد وصل إلى أعلى مستوى تاريخيا مسجلا 2015 نقطة في منتصف الشهر السابق، هذا ضمن رالي صاعد مع تسوع البنك الاحتياطي الفيدرالي في سياسات التخفيف الكمي ابان الازمة المالية العالية وحتى الشهر الجاري بعد ان تم ضخ سيولة تقدر بحوالي 4 تريليون دولار أمريكي تحت مظلة سياسات التخفيف الكمي.

على الرغم من تلميح البنك الفيدرالي صراحة على التفكير في رفع سعر الفائدة ووقف سياسات التخفيف الكمي، إلا أن ذلك لم يؤثر سلبا على أسواق الأسهم الأكثر شراهة للسياسات التوسعية، بل على العكس استمر مؤشر ستاندرد آند بورز في رالي صاعد منذ مارس/آذار 2009 ومحققا نمو ما يقارب 170% حتى نهاية سبتمبر/أيلول السابق.

البيئة الصفرية لأسعار الفائدة منذ الخمس أعوام من أحد الأسباب التي تنبؤ باحتمال وجود فقاعة سعرية للأصول المالية.

ميزانية البنك الفيدرالي

حتى الآن البنك الاحتياطي الفيدرالي لم يقوم بعمليات عكسية لامتصاص السيولة التي تم ضخها على مدار الخمس أعوام، لكن كل ما في الامر انه توقف عن التوسع في طبع ورق البنكنوت.

البنك الاحتياطي الفيدرالي سيوقف عمليات الشراء المتقبلة بقيمة 15 مليار دولار شهريا في نهاية الشهر الجاري. لكن تبقى ميزانية البنك توسعية حتى الآن ولم يتم تقليصها.

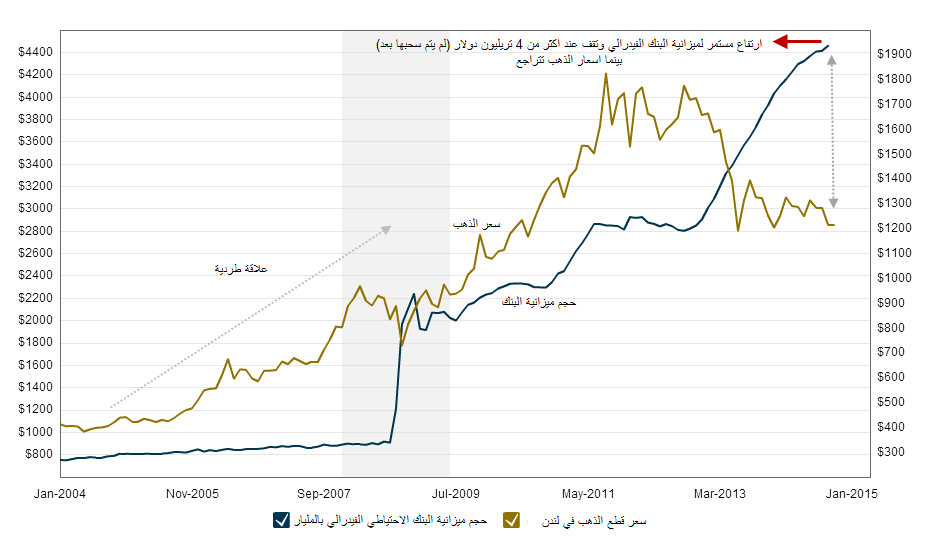

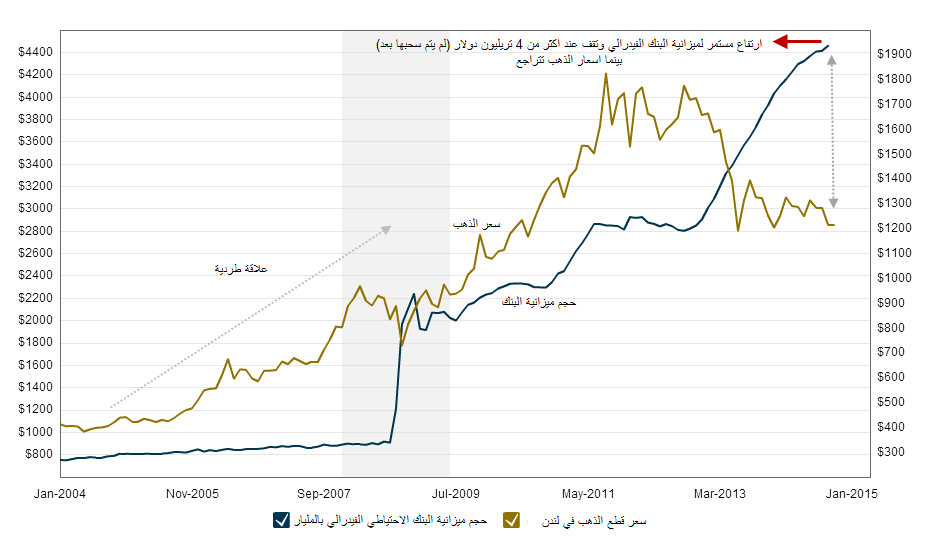

الرسم البياني – الإطار الزمني منذ عام 2004 حتى الآن-التالي يوضح كيف كانت العلاقة طردية بين توسع البنك الاحتياطي الفيدرالي في الميزانية – السياسة النقدية-وبين ارتفاع أسعار الذهب كتحوط من التضخم منذ عام 2014.

إلا ان مجرد تزايد تكهنات – وليست حقائق او وقائع-بأن البنك الفيدرالي سيتجه إلى سحب خطط التحفيز ورفع أسعار الفائدة أدى إلى تعاكس العلاقة بين الذهب وميزانية البنك منذ الربع الأخير من عام 2012 وانحدار أسعار الذهب طوال عام 2013 بعد ان استمرت في الصعود لمدة 12 عام على التوالي.

لذا هل من الممكن ان يحدث ذلك مع الدولار؟ هذا ما ستكشفه لنا الأيام المقبلة...

الآن الأسواق ستسعر ان البنك الفيدرالي قد يعجل من رفع سعر الفائدة في وقت أقرب من المتوقع. التوقعات السائدة في الأسواق هو ان البنك قد يرفع سعر الفائدة في النصف الأول من بدلا من نهاية العام المقبل 2015.

على المدى القصير فإن تأثير هذه البيانات يؤكد على الفجوة بين السياسات التي قد\ يتبعها الفيدرالي وبين التي يتبعها البنك المركزي الأوروبي بقيادة ماريو دراغي – رئيس البنك – والذي لم يقدم بالأمس ما كانت الأسواق تريد ان تسمعه، عن تطبيق برامج توسعية تشمل شراء سندات او بالأحرى تطبيق سياسات تخفيف كمي، لكن ذلك لم يمنع من سقوط اليورو امام الدولار الأمريكي بحوالي أكثر من 200 نقطة بعد صدور الاخبار.

الدولار الأمريكي يواصل الصعود امام سلة من العملات والبقاء عند أعلى مستوى منذ أربعة أعوام.

لكن إلى أي مدى ممكن ان تستمر قوة الدولار الأمريكي على هذا النحو؟

هذا يتوقف على مدى رغبة البنك في وجود سعر صرف قوي ولا اعتقد ان البنك يرغب في ذلك من الأساس، لكن مجرد التنويه عن تبني سياسات انكماشية ساهم في تدفق الأموال إلى الولايات المتحدة الأمريكية من جديد وعلى إثر تحسن الرؤية المستقبلية للاقتصاد الأمريكي ككل.

السيد دينيس لوكهارت – رئيس بنك اتلانتا الفيدرالي وعضو لجنة السياسة النقدية بالبنك الاحتياطي الفيدرالي-كان اخر المنضمين إلى تبني وجهة نظر عدم التعجل في رفع سعر الفائدة، وأيضا أعرب عن القلق إزاء وجود سعر صرف دولار مرتفع من شأنه ان يضر بالصادرات الأمريكية.

على الرغم من ان البيانات التي صدرت اليوم كان ذو وقع إيجابي على الدولار الأمريكي، لكن معدل نمو الأجور لم يترفع في سبتمبر أيلول مسجلا 2% من 2.1% وهذه من أحد البيانات التي يهتم بها البنك الفيدرالي في تقييم سوق العمل.

لذا فإن تأثير بيانات سوق العمل سيكون لحظي وعلى المدى القصير، بينما يتوقف مدى استمرار قوة الدولار على عوامل أخرى من ضمنها اجتماع البنك في نهاية الشهر الجاري وكذا بدء موسم الإعلان عن نتائج الاعمال التي ستزيد من وضوح الصورة حول أداء الاقتصاد الأمريكي.

نتائج اعمال فصلية

وبعد البيانات التي صدرت اليوم فإن التركيز سيتحول صوب انتظار نتائج اعمال الشركات الفصلية عن الربع الثالث.

البداية ستكون في الأسبوع المقبل مع اعلان شركة آلكوا (Alcoa) – ثالث أكبر منتج للألومنيوم في العالم-وكذا شركة بيبسي كولا، بينما تأتي الموجة الكبرى من اعلان نتاج الأعمال في الأسبوع التالي مع اعلان حوالي 60 شركة ضمن مؤشر ستاندرد آند بورز عن ارباحهم.

وكان مؤشر ستاندرد آند بورز كان قد وصل إلى أعلى مستوى تاريخيا مسجلا 2015 نقطة في منتصف الشهر السابق، هذا ضمن رالي صاعد مع تسوع البنك الاحتياطي الفيدرالي في سياسات التخفيف الكمي ابان الازمة المالية العالية وحتى الشهر الجاري بعد ان تم ضخ سيولة تقدر بحوالي 4 تريليون دولار أمريكي تحت مظلة سياسات التخفيف الكمي.

على الرغم من تلميح البنك الفيدرالي صراحة على التفكير في رفع سعر الفائدة ووقف سياسات التخفيف الكمي، إلا أن ذلك لم يؤثر سلبا على أسواق الأسهم الأكثر شراهة للسياسات التوسعية، بل على العكس استمر مؤشر ستاندرد آند بورز في رالي صاعد منذ مارس/آذار 2009 ومحققا نمو ما يقارب 170% حتى نهاية سبتمبر/أيلول السابق.

البيئة الصفرية لأسعار الفائدة منذ الخمس أعوام من أحد الأسباب التي تنبؤ باحتمال وجود فقاعة سعرية للأصول المالية.

ميزانية البنك الفيدرالي

حتى الآن البنك الاحتياطي الفيدرالي لم يقوم بعمليات عكسية لامتصاص السيولة التي تم ضخها على مدار الخمس أعوام، لكن كل ما في الامر انه توقف عن التوسع في طبع ورق البنكنوت.

البنك الاحتياطي الفيدرالي سيوقف عمليات الشراء المتقبلة بقيمة 15 مليار دولار شهريا في نهاية الشهر الجاري. لكن تبقى ميزانية البنك توسعية حتى الآن ولم يتم تقليصها.

الرسم البياني – الإطار الزمني منذ عام 2004 حتى الآن-التالي يوضح كيف كانت العلاقة طردية بين توسع البنك الاحتياطي الفيدرالي في الميزانية – السياسة النقدية-وبين ارتفاع أسعار الذهب كتحوط من التضخم منذ عام 2014.

إلا ان مجرد تزايد تكهنات – وليست حقائق او وقائع-بأن البنك الفيدرالي سيتجه إلى سحب خطط التحفيز ورفع أسعار الفائدة أدى إلى تعاكس العلاقة بين الذهب وميزانية البنك منذ الربع الأخير من عام 2012 وانحدار أسعار الذهب طوال عام 2013 بعد ان استمرت في الصعود لمدة 12 عام على التوالي.

لذا هل من الممكن ان يحدث ذلك مع الدولار؟ هذا ما ستكشفه لنا الأيام المقبلة...