- المشاركات

- 19,998

- الإقامة

- تركيا

تتجه أسعار الذهب إلى تحقيق ثاني انخفاض سنوي بنهاية العام الجاري 2014، وإن كانت وتيرة الانخفاض قد تقلّصت عمّا شهدته في عام 2013، ولكن هذا لا ينفي بأن أسعار الذهب لا تزال تتحرك ضمن دورة تصحيحية، بعد أن استمرت في الارتفاع على مدار 12 عامhW على التواليK حتى نهاية عام 2012.

ونحن نودع عام 2014 هذا الأسبوع، فإن هناك العديد من العوامل التي ساهمت في التأثير على تحركات الذهب بشكل قوي سواء بالسلب أو بالإيجاب، لكن تأثير هذه العوامل مجتمعة ساهم في زخم وتيرة التراجع هذا العام.

حتى نهاية تعاملات 26 ديسمبر/كانون الأول الماضي، شهدت أسعار الذهب تراجعاً بنسبة 2.5% منذ بداية العام، مقارنة بانخفاض بلغ 28% في نهاية عام 2013.

الأزمة الأوكرانية

ربما كانت الازمة الأوكرانية أحد العوامل القليلة للغاية التي كان لها تأثيراً إيجابياً على تحركات أسعار الذهب في بداية العام الجاري، بعد أن فقدت أسعار الذهب نحو الثلث من قيمتها في نهاية عام 2013.

فقد قامت الحكومة الروسية بضم شبه جزيرة القرم، بعيد القيام باستفتاء لانفصال منطقة القرم عن السيادة الأوكرانية، وفي ظل تلك الأجواء المشحونة، ازدادت حدة التوتر السياسي العالمي بين المعسكرين الغربي بقيادة الولايات المتحدة والاتحاد الأوروبي والشرقي بقيادة روسيا.

المخاوف في ذلك الوقت تمثلت في إمكانية اندلاع حرب أهلية في أوكرانيا، الأمر الذي قد يجر التكتلات الدولية الغربية إلى التدخل، وبالتالي ترتفع حدة التوترات إذا ما بدأت العمليات العسكرية بين الجانبين، إلا ان الجهود الدبلوماسية قللت من احتمالات نشوب الحرب.

هذه الأزمة ألقت بظلالها على معنويات المستثمرين في الأسواق، مما ساهم في تسارع وتيرة تصحيح أسعار الذهب التي شهدتها منذ بداية العام، بعد أن انخفضت الأسعار في نهاية 2013 إلى 1182.00 دولار أمريكي للأونصة.

وعززت تلك الأزمة من عمليات التصحيح وإقبال المستثمرين على الذهب، لترتفع أسعار الذهب في فترة الأزمة، لم تستطع زيارتها مرة أخرى عند مستويات 1387.00 دولار أمريكي للأونصة، والتي حققها في مارس/آذار الماضي، قبل ان تبدأ الأسعار بالتراجع لباقي العام مع تقلّص حدة المخاوف بشأن الأزمة الأوكرانية، ليتحول تركيز المستثمرين نحو عوامل أخرى باتت أكثر أهمية، والتي كانت في مجملها ذات تأثير سلبي.

سياسات الاحتياطي الفيدرالي

كان لسياسات الاحتياطي الفيدرالي (البنك المركزي الأمريكي) إبان الأزمة المالية العالمية (2008) التأثير الأكبر على تحركات أسعار الذهب.

البنك في ظل مواجهته لتدهور القطاع المصرفي في الولايات المتحدة اتجه إلى ضخ كميات هائلة من السيولة في الأسواق، فيما يعرف باسم سياسات التخفيف الكمي، هذا بعد أن وصل بسعر الفائدة إلى مستويات صفرية.

وشهد الذهب إقبالاً من المستثمرين بعد أن تبنى البنك تلك السياسات التوسعية، والتي قد تؤدي إلى تضخم جامح مستقبلاً بسبب استمرار البنك في طبع الأوراق النقدية.

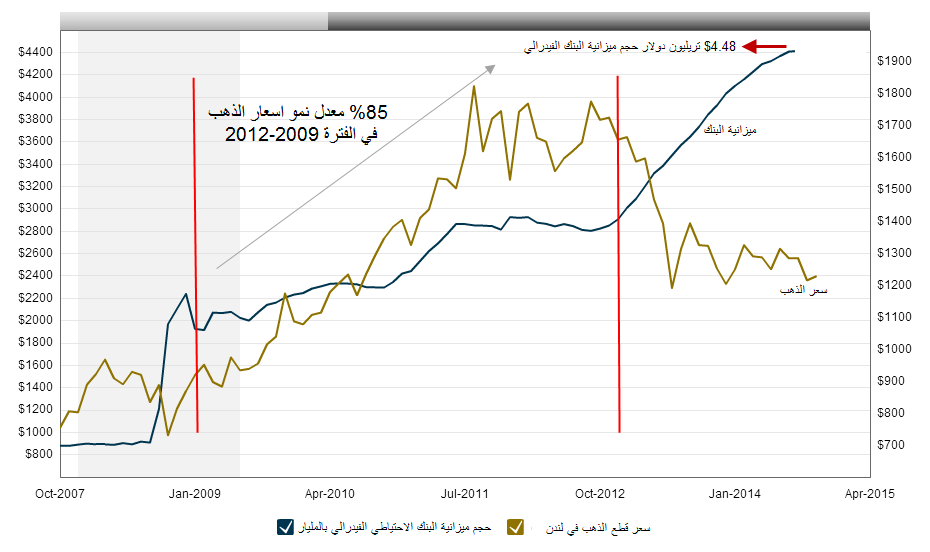

الرسم البياني يظهر تأثير توسع الاحتياطي الفيدرالي في سياسات التخفيف الكمي، والتي دعمت أسعار الذهب في المقابل.

أسعار الذهب شهدت طفرة منذ بداية عام 2009 حتى عام 2012، حيث حققت نمواً بنسبة 85%، قبل أن تبدأ بالتراجع في عام 2013، إثر تلميحات البنك في مايو/أيار من نفس العام حيال وقف سياسات التخفيف الكمي.

وبالفعل في ديسمبر/كانون الأول من عام 2013، أعلن البنك عن البدء بتقليص تدريجي لخطط التحفيز بقيمة 10 مليارات دولار شهرياً، واستمرت عملية التقليص بناء على معطيات البيانات الاقتصادية إلى أن تم الانتهاء من الموجة الثالثة من سياسات التخفيف الكمي في أكتوبر/تشرين الأول 2014، بعد أن وصلت ميزانية البنك لنحو 4.48 تريليون دولار أمريكي.

على النقيض من معطيات ما بعد الأزمة المالية العالمية، فإن بدء البنك الفيدرالي في تبنى نبرة انكماشية إزاء السياسة النقدية قلّص من الحافز نحو الاحتفاظ بالذهب طوال الفترة الماضية.

الأمر الأكثر تأثيراً هو تنامي التكهنات بأن البنك قد يرفع سعر الفائدة في وقت ما قبل نهاية عام 2014، إلا أن تلك التكهنات تغيرت اعتباراً من النصف الثاني من العام الماضي، وبات التسعير أكثر نحو رفع سعر الفائدة قبل نهاية النصف الأول من عام 2015.

مجرد الحديث عن وقف سياسات التخفيف الكمي وبدء رفع أسعار الفائدة أدى إلى إحداث تغيرات في العوامل المحركة لأسعار الذهب، سواء إعادة تنويع الاستثمارات من جديد مع تقليص حصة الذهب الذي لم يعد مربحاً كفاية مقارنة بعوائد أسواق الأسهم، أو التأثير بالإيجاب على الدولار الأمريكي، مما يؤثر سلباً على أسعار الذهب.

قوة الدولار الأمريكي

قوة الدولار الأمريكي في عام 2014 أثرت سلباً على أسعار الذهب، لا سيما بالنسبة للمستثمرين غير الحائزين للدولار الأمريكي.

فقد شهد الدولار الأمريكي مستويات طلب قوي وحقيقي من قبل المستثمرين، ضمن مستويات لم يشهدها منذ عام 2005، وذلك بعد بدء تلميح البنك الفيدرالي لرفع سعر الفائدة، وهو أحد العوامل الرئيسية وراء قوة الدولار الأمريكي كعملة.

في نفس السياق، فقد أكدت البيانات الأمريكية تحسن وتيرة النمو مقارنة بباقي اقتصاديات الدول الصناعية السبع، حيث ارتفعت مستويات نمو الاقتصاد، وتراجعت معدلات البطالة إلى أدنى مستوى في ستة أعوام، وجاءت نتائج أعمال الشركات على نحو إيجابي.

تلك العوامل صبّت في مصلحة الدولار الأمريكي، وأسهمت بالابتعاد عن الذهب كاستثمار، بعد أن قام المستثمرون بالخروج من أسواق الذهب والعودة إلى حيازة الأصول الامريكية الأكثر عائداً، وهذا ما ينعكس على نمو أسواق الأسهم الأمريكية في مقابل تراجع مؤشرات أسواق الأسهم الناشئة.

إجمالاً، حقق الدولار الأمريكي نمواً أمام سلة من العملات بنسبة 12.00%، ليسجل مؤشر الدولار الأمريكي أعلى مستوياته منذ عام 2006.

التضخم الضعيف وانحدار أسعار النفط

على الصعيد العالمي، فإن مستويات التضخم لا تزال تشهد المزيد من الضعف في الآونة الأخيرة بسبب تراخي مستويات الطلب، وبالرغم من كم تلك السياسات التوسعية الهائلة التي تبنتها البنوك المركزية الرئيسية، إلا أن مستويات التضخم لا تزال دون المستوى المستهدف عند 2% لاستقرار الأسعار الذي يتبناه العديد من البنوك المركزية.

المعضلة الآن ليست فقط في وجود معدلات تضخم ضعيفة من الأساس، لكن انخفاض أسعار النفط بنحو 44% منذ النصف الثاني من عام 2014 بعد أن وصل سعر برميل النفط إلى ما دون مستويات 55 دولار للبرميل، وبذلك فإن مخاطر استمرار تراجع الأسعار لا يزال مستمر، لا سيما مع توقعات بأن تبقى أسعار النفط ضمن مستويات منخفضة في عام 2015، ويتزامن ذلك ليس فقط مع اتساع جانب العرض، لكن أيضاً مع ضعف مستويات الطلب.

يفقد الذهب بذلك ميزة قوية، وهي الاحتفاظ بالذهب كتحوط من التضخم، في الوقت الذي ترى فيه البنوك الرئيسية بأن معدل التضخم لن يصل إلى المستوى الآمن لاستقرار الأسعار إلا بعد ثلاثة أعوام من الآن.

انخفاض أسعار النفط يعني أيضاً انخفاض تكلفة استخراج الذهب، إذ ان تكلفة الطاقة تدخل لما بين 30 - 40% من تكلفة التعدين، لذا فإن أي انخفاض لأسعار الطاقة يعني انخفاض تكلفة الإنتاج، وهو عامل آخر وراء انخفاض أسعار الذهب.

جانب الطلب

الصين -أكبر مستهلك للذهب عالمياً- لن تستطيع أن تحقق توقعات النمو بنسبة 7.5% في عام 2014، وذلك لأول مرة منذ عام 1999، هذا في الوقت الذي شهد فيه الاقتصاد الصيني تراجع وتيرة النمو في الربع الثالث إلى 7.3%، وهو أدنى مستوى منذ الربع الأول من عام 2009، ومن المتوقع أن يواصل الضعف في الربع الأخير من عام 2014.

وبعد أن شهد سوق الذهب الصيني نمواً مضطرداً في عام 2013 بسبب تراجع الأسعار بحوالي الثلث، فإن هناك وتيرة طلب ضعيفة تمتد حتى الربع الأخير من العام، على الرغم من اقتراب الاحتفال بالسنة القمرية في فبراير/شباط من العام الجديد 2015، والذي عادة ما يسبقه ارتفاع مستويات الطلب من قبل الصين.

على أية حال، أظهر تقرير مجلس الذهب العالمي انخفاض الطلب على الذهب من الصين بنحو 37% في الربع الثالث، مقارنة بنفس الفترة من العام الماضي.

في الهند -ثان أكبر مستهلك عالمياً-، وعلى الرغم من ارتفاع أسعار الذهب قليلاً بسبب موسم العطلات والأعياد الدينية في بداية الربع الأخير، والتي يرتفع فيها الإقبال على شراء الذهب، إلا أن استمرار تضييق الحكومة على واردات الذهب في ظل رفع سعر الضريبة الجمركية أضعف مستويات الطلب في الهند حتى الآن.

عام 2015 ...

من المنتظر أن يتجه البنك الفيدرالي إلى رفع سعر الفائدة ربما في أبريل/نيسان المقبل، وذلك بحسب آخر تلميحاته في عام 2014، وفي المقابل قد يتجه البنك المركزي الأوروبي إلى التوسع في سياساته النقدية، وتبني سياسات التخفيف الكمي.

وربما تأثير قرار البنك الفيدرالي هو الأقوى، إلا أن مدى توجه البنك الأوروبي في تنبي سياسات توسعية قد يؤثر بشكل أو بآخر على أسعار الذهب.

أيضاً، تحركات البنك المركزي الصيني والحكومة الصينية إزاء دعم الاقتصاد ستكون محل أنظار المستثمرين خلال عام 2015.

وفي المقابل، فإن التركيز سيكون أيضاً على تحركات البنك المركزي الروسي (الذي يحتل المركز السادس عالمياً من حيث حجم الذهب ضمن الاحتياطي)، ذلك بأن تفاقم استمرار الأزمة قد يضطر البنك إلى بيع جزء من حصة الذهب لديه، والتي تمثل نحو 10% من إجمالي الاحتياطي.

على أية حال، فإن أغلب التوقعات تشير إلى أن الذهب قد يسجل متوسطاً بين 1050.00 إلى 1070.00 دولار أمريكي للأونصة خلال عام 2015، على افتراض ثبات باقي العوامل كما هي.

ونحن نودع عام 2014 هذا الأسبوع، فإن هناك العديد من العوامل التي ساهمت في التأثير على تحركات الذهب بشكل قوي سواء بالسلب أو بالإيجاب، لكن تأثير هذه العوامل مجتمعة ساهم في زخم وتيرة التراجع هذا العام.

حتى نهاية تعاملات 26 ديسمبر/كانون الأول الماضي، شهدت أسعار الذهب تراجعاً بنسبة 2.5% منذ بداية العام، مقارنة بانخفاض بلغ 28% في نهاية عام 2013.

الأزمة الأوكرانية

ربما كانت الازمة الأوكرانية أحد العوامل القليلة للغاية التي كان لها تأثيراً إيجابياً على تحركات أسعار الذهب في بداية العام الجاري، بعد أن فقدت أسعار الذهب نحو الثلث من قيمتها في نهاية عام 2013.

فقد قامت الحكومة الروسية بضم شبه جزيرة القرم، بعيد القيام باستفتاء لانفصال منطقة القرم عن السيادة الأوكرانية، وفي ظل تلك الأجواء المشحونة، ازدادت حدة التوتر السياسي العالمي بين المعسكرين الغربي بقيادة الولايات المتحدة والاتحاد الأوروبي والشرقي بقيادة روسيا.

المخاوف في ذلك الوقت تمثلت في إمكانية اندلاع حرب أهلية في أوكرانيا، الأمر الذي قد يجر التكتلات الدولية الغربية إلى التدخل، وبالتالي ترتفع حدة التوترات إذا ما بدأت العمليات العسكرية بين الجانبين، إلا ان الجهود الدبلوماسية قللت من احتمالات نشوب الحرب.

هذه الأزمة ألقت بظلالها على معنويات المستثمرين في الأسواق، مما ساهم في تسارع وتيرة تصحيح أسعار الذهب التي شهدتها منذ بداية العام، بعد أن انخفضت الأسعار في نهاية 2013 إلى 1182.00 دولار أمريكي للأونصة.

وعززت تلك الأزمة من عمليات التصحيح وإقبال المستثمرين على الذهب، لترتفع أسعار الذهب في فترة الأزمة، لم تستطع زيارتها مرة أخرى عند مستويات 1387.00 دولار أمريكي للأونصة، والتي حققها في مارس/آذار الماضي، قبل ان تبدأ الأسعار بالتراجع لباقي العام مع تقلّص حدة المخاوف بشأن الأزمة الأوكرانية، ليتحول تركيز المستثمرين نحو عوامل أخرى باتت أكثر أهمية، والتي كانت في مجملها ذات تأثير سلبي.

سياسات الاحتياطي الفيدرالي

كان لسياسات الاحتياطي الفيدرالي (البنك المركزي الأمريكي) إبان الأزمة المالية العالمية (2008) التأثير الأكبر على تحركات أسعار الذهب.

البنك في ظل مواجهته لتدهور القطاع المصرفي في الولايات المتحدة اتجه إلى ضخ كميات هائلة من السيولة في الأسواق، فيما يعرف باسم سياسات التخفيف الكمي، هذا بعد أن وصل بسعر الفائدة إلى مستويات صفرية.

وشهد الذهب إقبالاً من المستثمرين بعد أن تبنى البنك تلك السياسات التوسعية، والتي قد تؤدي إلى تضخم جامح مستقبلاً بسبب استمرار البنك في طبع الأوراق النقدية.

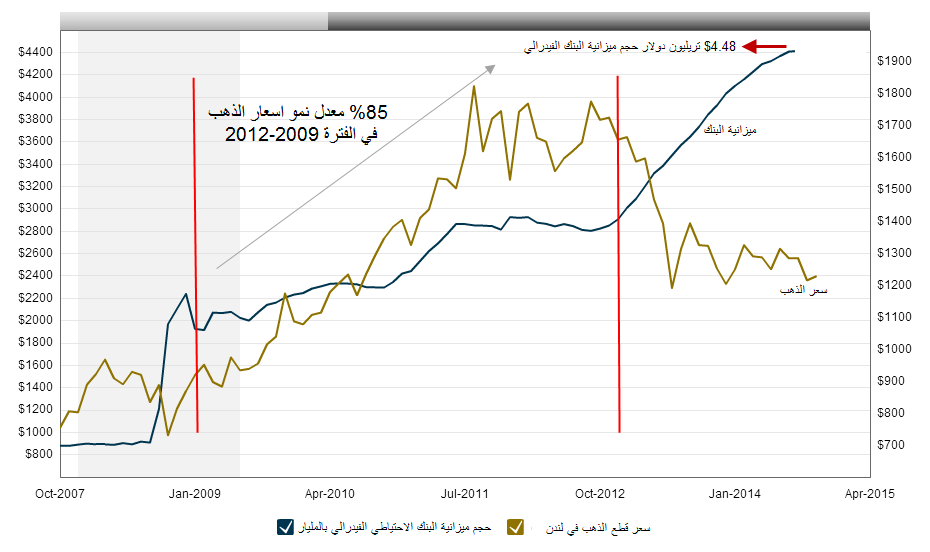

الرسم البياني يظهر تأثير توسع الاحتياطي الفيدرالي في سياسات التخفيف الكمي، والتي دعمت أسعار الذهب في المقابل.

أسعار الذهب شهدت طفرة منذ بداية عام 2009 حتى عام 2012، حيث حققت نمواً بنسبة 85%، قبل أن تبدأ بالتراجع في عام 2013، إثر تلميحات البنك في مايو/أيار من نفس العام حيال وقف سياسات التخفيف الكمي.

وبالفعل في ديسمبر/كانون الأول من عام 2013، أعلن البنك عن البدء بتقليص تدريجي لخطط التحفيز بقيمة 10 مليارات دولار شهرياً، واستمرت عملية التقليص بناء على معطيات البيانات الاقتصادية إلى أن تم الانتهاء من الموجة الثالثة من سياسات التخفيف الكمي في أكتوبر/تشرين الأول 2014، بعد أن وصلت ميزانية البنك لنحو 4.48 تريليون دولار أمريكي.

على النقيض من معطيات ما بعد الأزمة المالية العالمية، فإن بدء البنك الفيدرالي في تبنى نبرة انكماشية إزاء السياسة النقدية قلّص من الحافز نحو الاحتفاظ بالذهب طوال الفترة الماضية.

الأمر الأكثر تأثيراً هو تنامي التكهنات بأن البنك قد يرفع سعر الفائدة في وقت ما قبل نهاية عام 2014، إلا أن تلك التكهنات تغيرت اعتباراً من النصف الثاني من العام الماضي، وبات التسعير أكثر نحو رفع سعر الفائدة قبل نهاية النصف الأول من عام 2015.

مجرد الحديث عن وقف سياسات التخفيف الكمي وبدء رفع أسعار الفائدة أدى إلى إحداث تغيرات في العوامل المحركة لأسعار الذهب، سواء إعادة تنويع الاستثمارات من جديد مع تقليص حصة الذهب الذي لم يعد مربحاً كفاية مقارنة بعوائد أسواق الأسهم، أو التأثير بالإيجاب على الدولار الأمريكي، مما يؤثر سلباً على أسعار الذهب.

قوة الدولار الأمريكي

قوة الدولار الأمريكي في عام 2014 أثرت سلباً على أسعار الذهب، لا سيما بالنسبة للمستثمرين غير الحائزين للدولار الأمريكي.

فقد شهد الدولار الأمريكي مستويات طلب قوي وحقيقي من قبل المستثمرين، ضمن مستويات لم يشهدها منذ عام 2005، وذلك بعد بدء تلميح البنك الفيدرالي لرفع سعر الفائدة، وهو أحد العوامل الرئيسية وراء قوة الدولار الأمريكي كعملة.

في نفس السياق، فقد أكدت البيانات الأمريكية تحسن وتيرة النمو مقارنة بباقي اقتصاديات الدول الصناعية السبع، حيث ارتفعت مستويات نمو الاقتصاد، وتراجعت معدلات البطالة إلى أدنى مستوى في ستة أعوام، وجاءت نتائج أعمال الشركات على نحو إيجابي.

تلك العوامل صبّت في مصلحة الدولار الأمريكي، وأسهمت بالابتعاد عن الذهب كاستثمار، بعد أن قام المستثمرون بالخروج من أسواق الذهب والعودة إلى حيازة الأصول الامريكية الأكثر عائداً، وهذا ما ينعكس على نمو أسواق الأسهم الأمريكية في مقابل تراجع مؤشرات أسواق الأسهم الناشئة.

إجمالاً، حقق الدولار الأمريكي نمواً أمام سلة من العملات بنسبة 12.00%، ليسجل مؤشر الدولار الأمريكي أعلى مستوياته منذ عام 2006.

التضخم الضعيف وانحدار أسعار النفط

على الصعيد العالمي، فإن مستويات التضخم لا تزال تشهد المزيد من الضعف في الآونة الأخيرة بسبب تراخي مستويات الطلب، وبالرغم من كم تلك السياسات التوسعية الهائلة التي تبنتها البنوك المركزية الرئيسية، إلا أن مستويات التضخم لا تزال دون المستوى المستهدف عند 2% لاستقرار الأسعار الذي يتبناه العديد من البنوك المركزية.

المعضلة الآن ليست فقط في وجود معدلات تضخم ضعيفة من الأساس، لكن انخفاض أسعار النفط بنحو 44% منذ النصف الثاني من عام 2014 بعد أن وصل سعر برميل النفط إلى ما دون مستويات 55 دولار للبرميل، وبذلك فإن مخاطر استمرار تراجع الأسعار لا يزال مستمر، لا سيما مع توقعات بأن تبقى أسعار النفط ضمن مستويات منخفضة في عام 2015، ويتزامن ذلك ليس فقط مع اتساع جانب العرض، لكن أيضاً مع ضعف مستويات الطلب.

يفقد الذهب بذلك ميزة قوية، وهي الاحتفاظ بالذهب كتحوط من التضخم، في الوقت الذي ترى فيه البنوك الرئيسية بأن معدل التضخم لن يصل إلى المستوى الآمن لاستقرار الأسعار إلا بعد ثلاثة أعوام من الآن.

انخفاض أسعار النفط يعني أيضاً انخفاض تكلفة استخراج الذهب، إذ ان تكلفة الطاقة تدخل لما بين 30 - 40% من تكلفة التعدين، لذا فإن أي انخفاض لأسعار الطاقة يعني انخفاض تكلفة الإنتاج، وهو عامل آخر وراء انخفاض أسعار الذهب.

جانب الطلب

الصين -أكبر مستهلك للذهب عالمياً- لن تستطيع أن تحقق توقعات النمو بنسبة 7.5% في عام 2014، وذلك لأول مرة منذ عام 1999، هذا في الوقت الذي شهد فيه الاقتصاد الصيني تراجع وتيرة النمو في الربع الثالث إلى 7.3%، وهو أدنى مستوى منذ الربع الأول من عام 2009، ومن المتوقع أن يواصل الضعف في الربع الأخير من عام 2014.

وبعد أن شهد سوق الذهب الصيني نمواً مضطرداً في عام 2013 بسبب تراجع الأسعار بحوالي الثلث، فإن هناك وتيرة طلب ضعيفة تمتد حتى الربع الأخير من العام، على الرغم من اقتراب الاحتفال بالسنة القمرية في فبراير/شباط من العام الجديد 2015، والذي عادة ما يسبقه ارتفاع مستويات الطلب من قبل الصين.

على أية حال، أظهر تقرير مجلس الذهب العالمي انخفاض الطلب على الذهب من الصين بنحو 37% في الربع الثالث، مقارنة بنفس الفترة من العام الماضي.

في الهند -ثان أكبر مستهلك عالمياً-، وعلى الرغم من ارتفاع أسعار الذهب قليلاً بسبب موسم العطلات والأعياد الدينية في بداية الربع الأخير، والتي يرتفع فيها الإقبال على شراء الذهب، إلا أن استمرار تضييق الحكومة على واردات الذهب في ظل رفع سعر الضريبة الجمركية أضعف مستويات الطلب في الهند حتى الآن.

عام 2015 ...

من المنتظر أن يتجه البنك الفيدرالي إلى رفع سعر الفائدة ربما في أبريل/نيسان المقبل، وذلك بحسب آخر تلميحاته في عام 2014، وفي المقابل قد يتجه البنك المركزي الأوروبي إلى التوسع في سياساته النقدية، وتبني سياسات التخفيف الكمي.

وربما تأثير قرار البنك الفيدرالي هو الأقوى، إلا أن مدى توجه البنك الأوروبي في تنبي سياسات توسعية قد يؤثر بشكل أو بآخر على أسعار الذهب.

أيضاً، تحركات البنك المركزي الصيني والحكومة الصينية إزاء دعم الاقتصاد ستكون محل أنظار المستثمرين خلال عام 2015.

وفي المقابل، فإن التركيز سيكون أيضاً على تحركات البنك المركزي الروسي (الذي يحتل المركز السادس عالمياً من حيث حجم الذهب ضمن الاحتياطي)، ذلك بأن تفاقم استمرار الأزمة قد يضطر البنك إلى بيع جزء من حصة الذهب لديه، والتي تمثل نحو 10% من إجمالي الاحتياطي.

على أية حال، فإن أغلب التوقعات تشير إلى أن الذهب قد يسجل متوسطاً بين 1050.00 إلى 1070.00 دولار أمريكي للأونصة خلال عام 2015، على افتراض ثبات باقي العوامل كما هي.